近日,全国首例以“敲诈勒索罪”判决的“代理退保”黑产案件受到社会广泛关注。福建省福州市连江县人民法院认定6名涉黑产“代理退保”人员的行为构成“敲诈勒索罪”,依法分别判处6名被告人拘役5个月(缓期8个月)至有期徒刑3年10个月不等的刑罚,并处罚金2000元至1万元不等。

业内人士表示,该案为同类案件的审理提供了重要参考,提振了险企打击“代理退保”黑产的信心,有利于营造良好的保险营商环境。

“敲诈勒索罪”坐实

2017年,某保险公司客户王强(化名)购买了三份保险,并于2021年办理了退保。后他在“代理退保”黑产团伙的诱导和唆使下,于2022年4月将购买的三份保险再次进行退保,三份保险退保时已交保费9万元,黑产团伙编造保险公司违规行为进行恶意投诉后,保险公司为撤销投诉件,退还了现金价值,并被迫使用保险公司专项维稳资金补偿王强6万元。

从犯罪形态来看,在这起案件中,涉案人员通过设立信息咨询公司,雇请员工从事保险代为退保业务,借助微信、抖音等网络平台发布“可办理全额退保”等信息,诱导保险投保人委托该公司进行代理退保,以杜撰、虚增保险公司违规行为的方式编写投诉信,向监管部门恶意投诉保险公司,迫使保险公司给予保险合同约定之外的退保金。

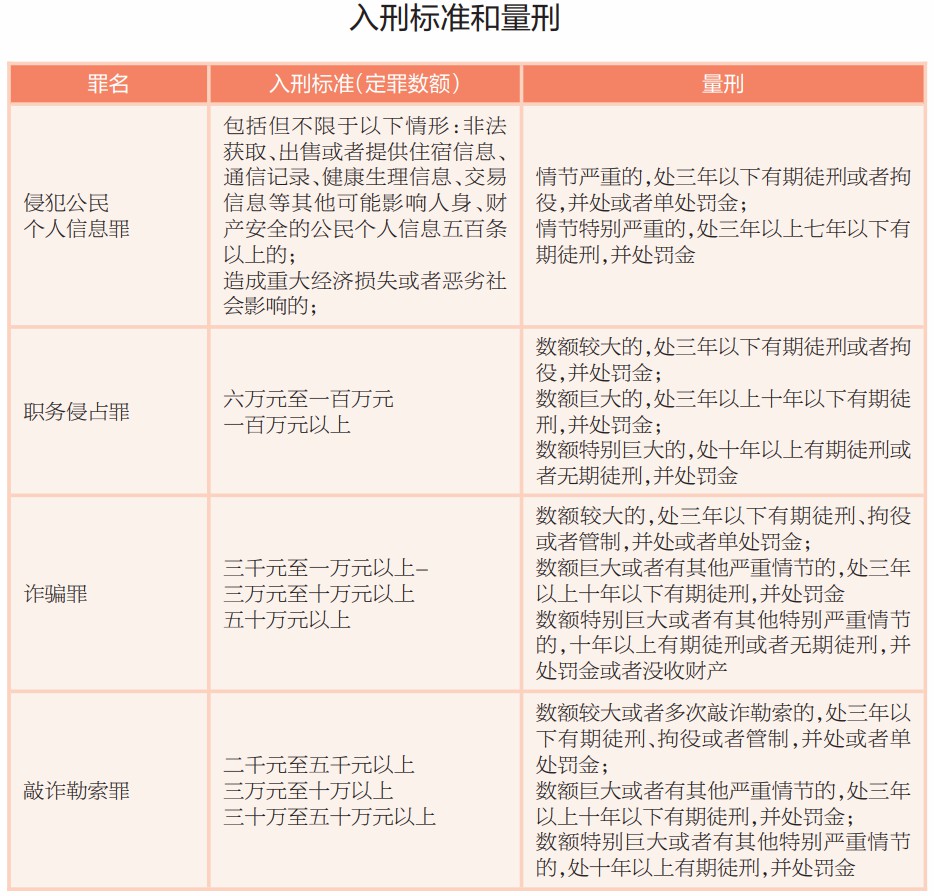

其实这是“代理退保”黑产的惯常操作。不过,此前并未有以敲诈勒索罪判刑的先例。记者了解到,以往有关“代理退保”黑产团伙主要以三类罪名判决,分别是职务侵占罪、侵犯公民个人信息罪以及诈骗罪。

在目前的“代理退保”黑产案件中,司法机关主要还是通过犯罪团伙手段上的违法违规来对“代理退保”黑产不法人员进行定罪,比如以侵犯公民个人信息罪、职务侵占罪定罪,甚至犯伪造、买卖国家机关公文罪、犯伪造事业单位印章罪等来定罪。以诈骗罪判刑的还是少数,以敲诈勒索罪判刑的本案是第一例。

上海市静安区人民检察院第三检察部副主任刘伯嵩对《中国银行保险报》记者表示,目前,“代理退保”黑产团伙主要分为两大类。

第一类是以“挂新人单”的方式,在获取保险公司的客户信息后,诱骗投保人放弃原有保单,然后购买新的保单,再与保险代理人勾结,将新保单挂在新业务员名下,骗取保险公司对新人的奖励。或者是以“自买单”的方式,购买大量保单后再恶意退保,骗取退保金和佣金。

第二类此前被称作“退保灰产”,与此案情形类似,就是以“全额退保”为宣传噱头,诱导消费者进行恶意投诉,过程中收取高额费用。

“对于第二类黑产团伙,此前并没有司法实践对其进行定罪处罚。”刘伯嵩说,第一类黑产团伙主要涉及职务侵占罪、侵犯公民个人信息罪以及诈骗罪,目前已经有很多已判决的案件,涉案人员也已被判刑和罚款。

在刘伯嵩看来,本案对于打击第二类的退保黑产犯罪团伙,具有重要的积极意义。此前各地司法部门对这种以投诉施压的方式进行恶意退保的行为,存在犯罪行为界定难的障碍。而此次地方监管部门、地方保险行业协会、险企、公检法联动,经公安机关牵头成立的联合专案组前期侦查,在证据收集方面达成共识,将涉案人员以“敲诈勒索罪”作出判决,提供了打击黑产的新的司法实践范例,值得各地学习借鉴。

北京观韬中茂律师事务所合伙人杨帆表示,“代理退保”黑产定罪判刑的案例目前还不多。案件如何定性,怎么取证,如何判罪,都需要进一步探索和明确。此案是全国首例以“敲诈勒索罪”公诉案件判决的“代理退保”黑产案件,有利于其他司法机关在类似案件中以此为指引,对退保黑产行为进行精准打击。在未来打击“代理退保”黑产工作中,相关部门应注意提炼典型案例,形成行业处置规范。

险企主动出击

记者了解到,此次案件中,3家险企联合搜集证据、报案、提供调查材料,在行业内形成了治理黑产的共享和协同机制。同时,通过与监管部门高频沟通、警企共建、队伍合规管控、地区联合防联控等方式,统一思想多元打击黑产。

“相比其他金融案件,‘代理退保’黑产案件具有案值小、破案环节多、犯罪行为界定难等特点,综合整治工作涉及面广、情况复杂、工作难度大。”平安人寿福建分公司相关负责人表示,黑产打击既需要充分发挥各参与主体单位的主动性、能动性、创造性,又需要积极同监管部门、公检法机关形成有效联动机制。

该负责人总结称,一是公司内部成立代理退保黑产打击工作小组,协同开展黑产线索挖掘及黑产打击工作。二是建立长效监管汇报机制,联动同业积极汇报黑产影响、各地政策、公司政策。三是积极与公安沟通反馈黑产问题及社会危害,获得专业指导支持。四是建立黑产库,联防共治,联动行业成立“打击不良代理投诉举报”专项工作组。五是设置悬赏举报方案,鼓励代理人队伍和客户积极参与。六是签约律所开展专业培训,推动司法诉讼。

监管持续“扫黑”

近年来,“代理退保”黑产层出不穷,不仅扰乱市场秩序,影响险企的正常经营,而且严重侵害了保险消费者的合法权益。为防范这样的恶劣行为,无论是监管部门还是保险公司都在进行风险提示,加大对消费者的教育工作。

2021年7月13日,原银保监会发布《关于银行业保险业常态化开展扫黑除恶有关工作的通知》,首次明确将“误导或怂恿保险客户非正常退保”等纳入打击范围,并强调要严厉打击电信网络新型违法犯罪、非法获取保险客户信息等违法行为。

2022年10月起,各地公安机关组织开展集中打击“代理退保”黑产违法犯罪专项行动。2022年11月,原银保监会人身险部下发《关于深入整治“代理退保”黑产乱象的通知》,要求各人身保险公司将整治“代理退保”黑产乱象作为当前和未来一段时期的重点工作。

打击“代理退保”黑产已成为监管部门的重点工作之一。监管部门多次发布风险提示,提醒消费者远离“代理退保”“代理维权”不法行为侵害,防范警惕相关风险。

据福建局透露,2022年至今,全省公安机关共破获“代理退保”黑产相关案件5起,打掉犯罪团伙3个,抓获犯罪嫌疑人38名,刑拘23名。不过,此次以“敲诈勒索罪”公诉案件判决“代理退保”黑产案件还是全国首例,这也为全国打击“代理退保”乱象增强了信心,提供了经验样板。

近期,上海局副局长曹光群在“加强银行保险领域行政司法协作 完善金融市场法治建设”新闻发布会上表示,2022年末,上海辖内银行保险机构确认案件数量同比下降24.73%,涉案金额同比下降91.65%,案件防控工作有效性显著提升。自2022年以来,上海地区打击“代理退保黑产”涉案人数达150人,法院已判决91人,打击保险欺诈犯罪团伙33个,抓获犯罪嫌疑人70余人。

业内人士认为,尽管打击“代理退保”黑产工作取得初步成效,但黑产尚未肃清,现阶段,这项工作尚处在艰难探索阶段,若想得到全方位、长时期的治理整顿,还需公司与政府部门、行业监管部门、司法、公安等社会各界倾力合作、主动出击,将相关风险遏制在摇篮之中。

来源:中国银行保险报